Перечень видов деятельности, которые не требуют регистрации ип. Открытие ИП: пошаговая инструкция

Один из самых частых вопросов, которые нам задают: что будет ИП за обнал, какова ответственность номинала по операциям, которые проводятся с его расчетными счетами?

На вопрос отвечает один из практикующих коллег:

«Сразу хочу заметить, что мы коснемся только практической стороны вопроса и только финансового потока, без НДС, т.к. ответственность по манипуляциям с НДС лежит в другой плоскости.

Итак, для наглядности, возьмем один из последних случаев.

Вся отчетность сдавалась вовремя, налоги и взносы, согласно применяемой нами системе, но оплачивались тоже вовремя .

После успешной отработки 7-8 р/с в течение 3 кварталов, нам на почту пришло несколько требований от ИФНС:

- явиться для дачи пояснений по нашей деятельности (2шт),

- требование о предоставлении документов по операциям (2шт),

- о частичной неуплате и набежавших пенях.

Подобная история в моей практике была раза четыре, в остальных случаях органы ограничились выставлением всевозможных требований и штрафов, звонками и запугиванием.

Чем грозит

Списание штрафов с карт/счетов номинала, с помощью ФССП.Какие штрафы:

Неявка в качестве свидетеля:

- штраф 1 000 руб.,

- если вы не явились и даже не отписались, скорее всего выставят повторно — 3 000 руб.

Требование о предоставлении документов:

- первое — 10 000,

- второе — 20 000, если в указанный органом срок реакции от налогоплательщика нет.

Неуплата и недоимки — что-то можно решить отписками с пояснениями и чеками об уплате, часть приходится доплатить. В описанном выше случае это было 5 000 рублей.

Вдобавок, номинал находится в черном списке всех крупных банков и открыть что-то в банках поменьше уже нереально — «автоотказы» будут везде. В связи с шумихой по отзыву лицензий, банки интенсивно работают со списками неблагоприятных клиентов. Это лишает человека на нормальную, в разрезе использования финансовых услуг, жизнь.

Конечно, по каждому обозначенному пункту можно найти выход, а то и вовсе избежать последствий, при грамотной юридической и бухгалтерской поддержке бизнеса, но об этом — в другой статье.

Несмотря на все последствия и неудобства, количество желающих на позиции номинальных ИП и директоров в нашей стране не сокращается, так как почти 30% населения находится за чертой бедности и около 25 % безработны».

Индивидуальный предприниматель (ИП) (устар. частный предприниматель(ЧП), ПБОЮЛ до 2005 года) - это физическое лицо, зарегистрированное как предприниматель без образования юридического лица, но фактически обладающие многими правами юридических лиц. К индивидуальным предпринимателям применяются правила гражданского кодекса регулирующие деятельность юридических лиц, кроме случаев, когда для предпринимателей прописаны отдельные статьи законов, либо правовых актов.()

В силу некоторой правовой ограниченности (невозможно назначить полноценных директоров в филиалы прежде всего) ИП это почти всегда микро-бизнес или малый бизнес.

по КоАП

Штраф от 500 до 2000 рублей

При грубых нарушениях либо при работе без лицензии - до 8000 рублей. И, возможно приостановление деятельности до 90 дней.

От 0,9 млн руб. за три года, и при этом сумма недоимки превышает 10 процентов от налога к уплате;

От 2,7 млн руб.

Штраф от 100 тыс. до 300 тыс. руб. или в размере зарплаты виновника за 1-2 года;

Принудительные работы на срок до 2 лет);

Арест на срок до 6 месяцев;

Лишение свободы на срок до 1 года

Если ИП полностью уплатит суммы недоимки(налогов) и пеней, а также суммы штрафа, то он освобождается от уголовного преследования(но только если это его первое подобное обвинение) (Ст. 198 п.3. УК)

Уклонение от уплаты налогов(сборов) в особо крупном размере (Ст. 198 п.2. (б) УК)

От 4,5 млн руб. за три года, и при этом сумма недоимки превышает 20 процентов от налога к уплате;

От 30,5 млн руб.

Штраф от 200 тыс. до 500 тыс. руб. или в размере зарплаты виновника за 1,5-3 года;

Принудительные работы на срок до 3 лет;

Лишение свободы на срок до 3 лет

Штраф

Если суммы для уголовного преследования не достигнуты, то будет только штраф.

Неуплата или неполная уплата сумм налога (сбора)

1. Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия) влекут взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора).

3. Деяния, предусмотренные пунктом 1 настоящей статьи, совершенные умышленно, влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора).(Ст. 122 НК)

Пени

Если вы только просрочили платёж (но не предоставляли ложных сведений), то будут пени.

Пени для всех одинаковы (1/300 умноженные на ключевую ставку ЦБ в день от суммы неуплаты) и составляют сейчас где-то 10 % годовых (что не очень много на мой взгляд, с учетом того, что банки дают кредиты минимум под 17-20%). Посчитать их можно .

Лицензии

Некоторыми видами деятельности индивидуальный предприниматель может заниматься только после получения лицензии , либо разрешения. К лицензируемым видам деятельности индивидуальных предпринимателей относятся: фармацевтическая, частная сыскная, перевозки железнодорожным, морским, воздушным транспортом грузов и пассажиров, а также другие.

Индивидуальный предприниматель не может заниматься закрытыми видами деятельности. К таким видам деятельности относятся разработка и/или продажа продукции военного назначения, оборот наркотических средств, ядов и т.д. С 2006 года к запрещенным также относят производство и продажу алкогольной продукции. ИП не может заниматься: производством алкоголя, оптовой и розничной торговлей алкоголем (за исключением пива и пивосодержащих продуктов); страхованием (т.е. являться страховщиком); деятельностью банков, инвестиционных фондов, НПФ и ломбардов; туроператорской деятельностью (турагентской можно); производством и ремонтом авиационной и военной техники, боеприпасов, пиротехники; производством лекарств (реализацией можно) и некоторыми другими.

Отличия от юридических лиц

- Госпошлина за регистрацию индивидуальных предпринимателей в 5 раз меньше. В целом процедура регистрации намного проще и документов требуется меньше.

- Индивидуальному предпринимателю не требуется устав и уставной капитал, но отвечает по своим обязательствам он всем своим имуществом.

- Предприниматель не организация. Индивидуальному предпринимателю невозможно назначить полноправного и ответственного директора.

- ИП не имеет кассовой дисциплины и может распоряжаться средствами на счету как угодно. Также предприниматель принимает хозяйственные решения без протоколирования. Это не распространяется на работу с ККМ и БСО.

- Индивидуальный предприниматель регистрирует бизнес только на себя в отличие от юридических лиц, где возможна регистрация двух и более учредителей. Индивидуальное предпринимательство нельзя продать или переоформить.

- У наёмного работника ИП меньше прав, чем у наёмника у организации. И хотя в ТК почти по всем статьям организации и предприниматели приравнены, всё таки остаются исключения. Например, при ликвидации организации наёмнику обязаны заплатить компенсацию. При закрытии ИП такая обязанность есть только, если она прописана в трудовом договоре.

Назначение директора

В ИП юридически невозможно назначить директора. ИП всегда будет главным управляющим лицом. Однако можно выдать доверенность на заключение сделок (п. 1 ст. 182 ГК РФ). С 1 июля 2014 г. для ИП законодательно закреплена возможность передавать право подписи счета-фактуры третьим лицам. Декларации всегда можно было подавать через представителей.

Всё это, однако, не делает людей, которым передают некоторые полномочия - директорами. Для директоров организаций разработана большая законодательная база о правах и обязанностях. В случае же ИП так или иначе он сам отвечает по договору, при чём всем имуществом и сам отвечает за любые другие действия третьих лиц по доверенности. Поэтому выдавать такие доверенности - рискованно.

Регистрация

Государственной регистрацию индивидуального предпринимателя осуществляет ФНС РФ. Предприниматель регистрируется в районной налоговой по месту прописки, в Москве – МИ ФНС РФ №46 по г.Москве.

Индивидуальными предпринимателями могут быть

- совершеннолетние, дееспособные граждане РФ

- несовершеннолетние граждане РФ (с 16 лет, при наличии согласия родителей, попечителей; вступившие в брак; принятии судом либо органом опеки решения о дееспособности)

- иностранные граждане, проживающие на территории РФ

Коды ОКВЭД для индивидуального предпринимателя такие же как для юридических лиц

Необходимые документы для регистрации индивидуального предпринимателя:

- Заявление о государственной регистрации индивидуального предпринимателя (в 1 экземпляре). Лист Б формы P21001 должны заполнить в налоговой и вам отдать.

- Копию ИНН.

- Копию паспорта с пропиской на одном листе.

- Квитанцию об оплате госпошлины регистрации индивидуального предпринимателя (800 р.).

- Заявление о переходе на УСН (Если необходимо перейти).

Заявление на регистрацию ИП и другие документы можно подготовить онлайн в бесплатном сервисе .

В течении 5 дней вас зарегистрируют как индивидуального предпринимателя или получаете отказ.

Вам должны выдать документы:

1) Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя (ОГРН ИП)

2) Выписка из единого государственного реестра индивидуальных предпринимателей (ЕГРИП)

После регистрации

После регистрации ИП необходимо обязательно стать на учет в пенсионный фонд и ФОМС, получить коды статистики.

Также необходимым, но необязательным для предпринимателя, является открытие расчетного счета, изготовление печати, регистрация ККМ, регистрация в Роспотребнадзоре.

Налоги

ИП платит фиксированный платеж в пенсионный фонд за год, 2019 году - 36 238 рубля + 1% от сумм дохода свыше 300 000 рублей, 2018 году - 32 385 рубля + 1% от сумм дохода свыше 300 000 рублей. Фиксированный взнос платится независимо от дохода, даже при нулевом доходе. Для расчета суммы воспользуйтесь калькулятором фиксированного платежа ИП . Там же КБК и подробности исчисления.

Индивидуальный предприниматель может применять налоговые схемы: УСН (упрощенка) , ЕНВД (вмененка) или ПСН (патент) . Первые три называются спецрежимами и применяются в 90% случаях, т.к. они льготные и более простые. Переход на любой режим происходит добровольно, по заявлению, если не писать заявлений, то по умолчанию останется ОСНО (общая система налогообложения) .

Налогообложение индивидуального предпринимателя почти такое же, как у юридических лиц, но вместо налога на прибыль платится НДФЛ (при ОСНО). Еще одно отличие в том, что применять ПСН могут только предприниматели. Также ИП не платит 13% с личной прибыли в виде дивиденда.

Предприниматель никогда не был обязан вести бух.учет (план счетов и пр.) и сдавать бух.отчетность (к ней относится только баланс и отчет о финансовых результатах). Это не исключает обязанности вести налоговый учет:декларации УСН , 3-НДФЛ, ЕНВД , КУДИР и пр.

Заявление на УСН и другие документы можно подготовить онлайн в бесплатном сервисе .

Из недорогих программ для ИП можно выделить с возможностью сдачи отчетов через интернет. 500 рублей/месяц. Её главным плюсом является простота использования и автоматизация всех процессов.

Помощь

Кредит

Взять кредит в банке для бизнеса ИП сложнее, чем юр.лицу. Ипотеку также многие банки дают с напряжением или требуют поручителей.

- ИП не ведет бух.учет и ему сложнее доказать свою финансовую состоятельность. Да, есть налоговый учет, но там не выделяют прибыль. Особенно непрозрачны в этом вопросе Патент и ЕНВД, на этих системах нет даже учета доходов. УСН "Доходы" также неясен, ведь непонятно сколько расходов. УСН "Доходы-Расходы", ЕСХН и ОСНО яснее всего отражают реальное состояние бизнеса ИП (есть учет доходов и расходов), но к сожалению эти системы применяются реже.

- Залогом в банке не может выступать сам ИП (в отличии от организации). Ведь он физ.лицо. Имущество физ.лица может быть залогом, но это сложнее юридически, чем залог от организации.

- Предприниматель это одно лицо - человек. Банк при выдаче кредита должен принимать во внимание, что этот человек может заболеть, уехать, умереть, устать и решить жить на даче бросив все дела и пр. И если в организации можно по щелчку пальца сменить директора и учредителей, то ИП в этом случае можно только закрыть, а кредитный договор расторгнуть или обратиться в суд. ИП невозможно переоформить.

Если в займе для бизнеса отказано, то можно попробовать взять потребительский кредит, как физ.лицо, даже не раскрывая планов на трату денег. Потребительские кредиты обычно имеют большие ставки, но не всегда. Особенно, если клиент может предоставить залог или у него в этом банке зарплатная карта.

Субсидия и поддержка

В нашей стране сотни фондов (государственных и не только) дают консультации, субсидии, льготные кредиты для ИП. В разных регионах - разные программы и центры помощи (нужно искать). .

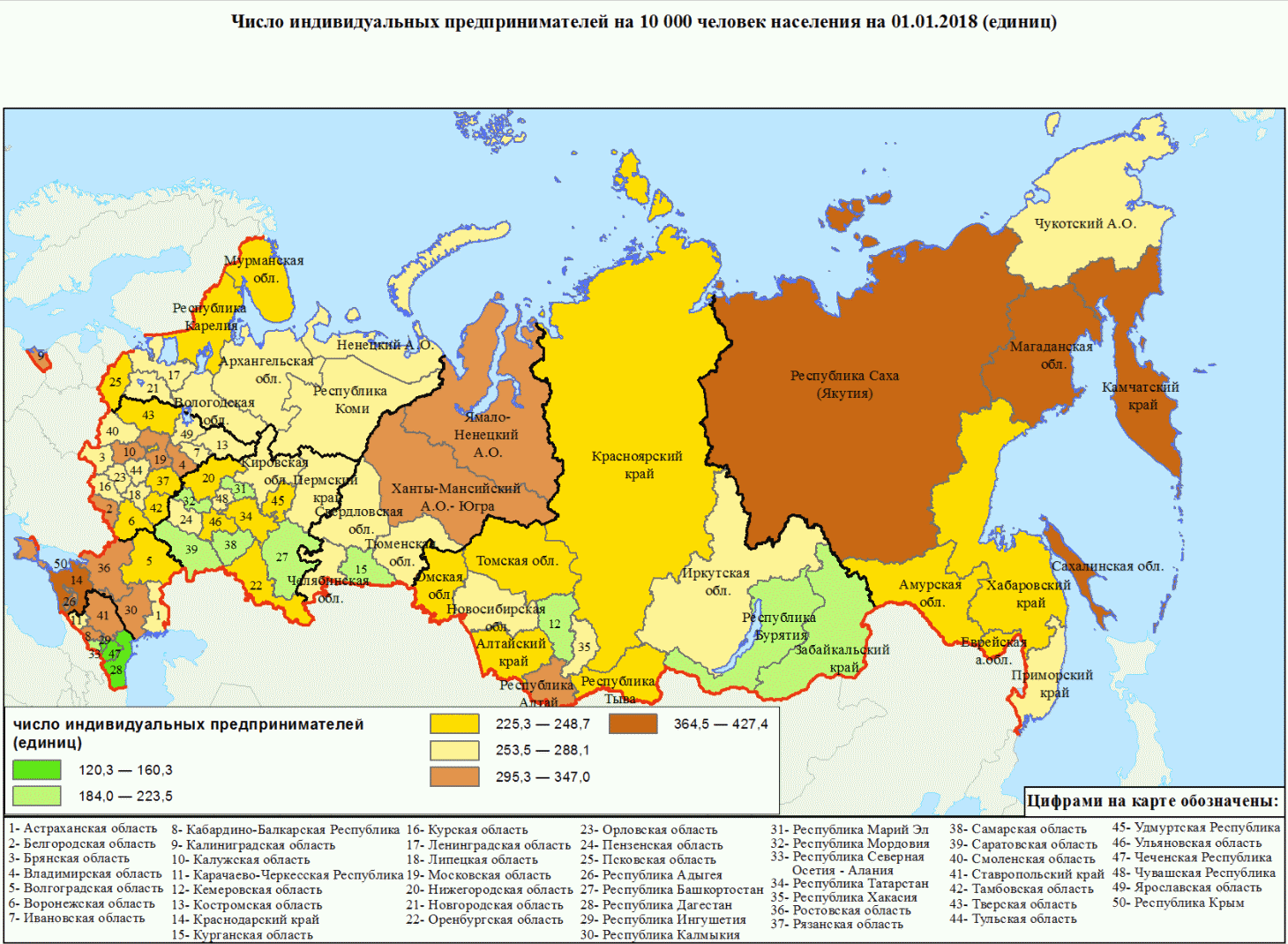

Рис. Число индивидуальных предпринимателей на 10000 человек населения

Стаж

Пенсионный стаж

Если предприниматель всё исправно платит в ПФР, то пенсионный стаж идет с момента гос.регистрации до закрытия ИП, независимо от дохода.

Пенсия

По действующему законодательству ИП будет получать минимальную пенсию, независимо от того, сколько отчислений в ПФР он платит.

В стране идёт практически непрерывная пенсионная реформа и поэтому точно определить размер пенсии не представляется возможным.

С 2016 года если пенсионер имеет статус ИП то у него не будет идти индексация пенсии.

Страховой стаж

Страховой стаж для ФСС идет, только если предприниматель добровольно будет платить в соцстрах (ФСС) отчисления.

Отличие от наёмных работников

Трудовой кодекс на самого ИП не распространяется. Он принят только для наёмных работников. ИП в отличии от директора к наёмникам не относится.

Теоретически ИП может сам себя принять на работу, назначить оклад и сделать запись в трудовую книжку. В этом случае он будет обладать всеми правами наёмного работника. Но делать это не рекомендуется, т.к. тогда надо будет платить все зарплатные налоги.

Декретные может получить только женщина-предприниматель и только при условии добровольного страхования в соц.страхе. .

Пособие до полутора может получать любой бизнесмен независимо от пола. Либо в РУСЗН, либо в ФСС .

Отпуск ИП не положен. Т.к. у него нет понятия рабочего времени или времени отдыха и производственный календарь на него также не распространяется.

Больничный положен только тем, кто добровольно страхуется в ФСС. Расчет исходя из МРОТ, сумма незначительная, поэтому в соц.страхе есть смысл страховаться только мамам для декретных.

Закрытие

Ликвидация индивидуального предпринимателя термин некорректный. Предпринимателя нельзя ликвидировать без нарушения УК.

Закрытие ИП происходит в следующих случаях:

- в связи с принятием индивидуального предпринимателя решения о прекращении деятельности;

- в связи со смертью лица, зарегистрированного в качестве ИП;

- по решению суда: в принудительном порядке

- в связи с вступлением в силу приговора суда лишения права заниматься предпринимательской деятельностью;

- в связи с аннулированием документа (просрочкой), подтверждающего право данного лица проживать на территории России;

- в связи с принятием судом решения о признании индивидуального предпринимателя несостоятельным (банкротом).

Базы данных на всех ИП

Сайт Контур.Фокус

Частично бесплатно Контур.Фокус Самый удобный поиск. Достаточно ввести любой номер, фамилию, название. Только здесь можно узнать ОКПО и даже бух.информацию. Некоторая информация скрыта.

Выписка ЕГРИП на сайте ФНС

Бесплатно ФНС база Сведения ЕГРИП (ОГРНИП, ОКВЭД, номер ПФР и пр.). Поиск по: ОГРНИП/ИНН или ФИО и региону места жительства (отчество не обязательно вводить).

Служба судебных приставов

Бесплатно ФССП Узнать об исполнительных производствах по взысканию долгов и пр.

С помощью можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, Единый расчет, СЗВ-М, подавать любую отчетность через интернет и пр.(от 325 р/мес.). 30 дней бесплатно. При первой оплате . Для вновь созданных ИП сейчас (бесплатно).

Вопрос-ответ

Можно ли регистрировать по временной прописке?

Регистрация производится по адресу постоянного проживания. Тому, что указан в паспорте. Но вы можете прислать документы по почте. По закону можно регистрировать ИП по адресу временной регистрации по месту пребывания, ТОЛЬКО если в паспорте нет никакой постоянной прописки (при условии, что ей больше шести месяцев). Вести деятельность можно в любом городе РФ, независимо от места регистрации.

Может ли ИП сам себя на работу оформить и сам сделать запись в трудовой?

Предприниматель не считается сотрудником и записи в трудовой себе не делает. Теоретически он может сам себя оформить на работу, но это его личное решение. Тогда он сам с собой должен заключить трудовой договор, сделать запись в трудовой книжке и платить отчисления, как за сотрудника. Это невыгодно и нет смысла.

Может ли ИП иметь название?

Предприниматель может выбрать любое название бесплатно, которое не вступало бы в прямое противоречие с зарегистрированным - например, Адидас, Сбербанк и т.д. В документах и в табличке на двери всё равно должно быть ИП ФИО. Также он может зарегистрировать название (зарегистрировать товарный знак): стоит это более 30 т.р.

Можно ли работать?

Можно. При чем можно не сообщать на работе о том, что имеете свой бизнес. На налоги и сборы это никак не влияет. Налоги и сборы ПФР надо платить - и как ИП, и как наёмник, в полном объеме.

Можно ли зарегистрировать два ИП?

ИП это всего лишь статус физ.лица. Невозможно одновременно дважды стать ИП(получить этот статус если он уже имеется). ИНН всегда один.

Какие льготы?

Для инвалидов и других льготных категорий не предусмотрено никаких льгот в предпринимательстве.

Некоторые коммерческие организации также предлагают свои скидки и акции. Онлайн-бухгалтерия Эльба для вновь созданных ИП сейчас первый год в подарок (бесплатно).

Если вы собрались открыть бизнес, то первым делом вам нужно будет определиться с формой собственности . Самыми распространёнными формами собственности являются ИП и ООО. Они очень сильно отличаются и, оформляя фирму, нельзя ошибиться с выбором.

Особенности статуса

Основным отличием ИП от других форм организации считается то, что ИП – это все ещё физическое лицо, а ООО, АО и учреждения – лица юридические. У него нет отдельного имущества, и поэтому в случае банкротства он рискует всем.

Стоит упомянуть о том, что ИЧП (индивидуальный частный предприниматель) и ПБОЮЛ (предприниматель без образования юридического лица) – это то же самое, что и ИП, с той лишь разницей, что эти термины использовались до того, как была внедрена аббревиатура.

Преимущества индивидуального предпринимателя

Безусловно, ИП обладает рядом преимуществ, связанных, прежде всего, с упрощением систем и налогообложения и регистрацией. Рассмотрим основные из них.

Безусловно, ИП обладает рядом преимуществ, связанных, прежде всего, с упрощением систем и налогообложения и регистрацией. Рассмотрим основные из них.

- Упрощённая процедура регистрации . В сравнении с при ИП вам не потребуется большой пакет документов. В Налоговую службу следует предоставить только паспорт, заявление о регистрации, квитанцию об уплате госпошлины (её размер составляет 800 руб.).

- Упрощённое налогообложение . При регистрации ИП у вас есть право выбора системы налогообложения, и, как правило, оно несколько проще, чем если бы это было с юридическим лицом.

- Индивидуальные предприниматели освобождаются от ведения бухгалтерской деятельности . Это заметно упрощает деятельность ИП, а также снижает расходы. Конечно, некоторое подобие бухгалтерии должно быть, например, Книга доходов и расходов.

- Всю полученную прибыль индивидуальный предприниматель забирает себе , в то время как учредитель ООО получает .

- Минимальные затраты на регистрацию . Нужно заплатить всего 800 руб., чтобы стать индивидуальным предпринимателем.

Недостатки

К сожалению, не смотря на достаточное количество плюсов, есть и минусы.

К сожалению, не смотря на достаточное количество плюсов, есть и минусы.

- Самым существенным минусом является то, что ИП отвечает по обязательствам всем своим имуществом , за исключением того имущества, которое в соответствии со ст. 24 ГК РФ не может быть взыскано.

- ИП иногда не вправе выбрать интересующее его направление деятельности . Так, он может заниматься реализацией алкогольной продукции только при наличии соответствующей лицензии.

- Нужно платить взносы во внебюджетные фонды не зависимо от того, получает ли предприниматель прибыль или нет. Взносы могут быть приостановлены только тогда, когда ИП самоликвидируется.

- Сильное ограничение в плане финансирования . Если вы хотите, чтобы инвестор вошёл в состав учредителей, то потребуется образование юридического лица.

- ИП не сможет продать бизнес , ведь он носит имя индивидуального предпринимателя. Можно продать имущество, но не права и обязанности на ведение бизнеса в качестве ИП.

- Если использовать общую систему налогообложения, то нельзя учесть убытки прошлых лет при расчёте НДФЛ.

- Если используется упрощённая система налогообложения, то контрагенты не смогут зачесть исходящий НДС .

- Недоверие клиентов . Как правило, потребители больше доверяют организациям, оформленным в качестве ООО.

- Если вы планируете принимать участие в закупках, то регистрация в качестве ИП крайне нежелательна, т.к. индивидуальные предприниматели редко допускаются до участия в тендерах .

Оценка статуса для собственного бизнеса и риски

Любой начинающий бизнесмен должен изучить правовые аспекты ведения бизнеса , связанные с выбранной формой собственности. Так, предприниматели, которые выбрали в качестве формы собственности ИП, ничего не теряют от физического лица, а просто приобретают новые обязательства и возможности. Они в праве нанимать работников, но и должны встать на учёт во внебюджетные органы и исправно платить взносы.

ИП также, как и частное лицо, может быть ограничен в своих правах по решению суда. Однако, правовой статус никак не отнимает от человека его прав как физического лица.

Если вы сомневаетесь между выбором ИП и ООО, тогда стоит рассмотреть их различия более наглядно.

| ИП | ООО | |

|---|---|---|

| Налоги | Прибыль можно выводить сразу после её получения и тратить, как захочется. Она нигде не учитывается и налог с неё не платится. | Нужно сдавать отчетность. Учредители платят с прибыли 13% в ИФНС. Снятие денег с расчётного счета должно быть отражено в учёте. |

| Отчисления во внебюджетные фонды | Независимо от того, получает ли ИП прибыль или нет, он обязан платить отчисления в Пенсионный фонд (порядка 23 тыс. руб. + 1% от суммы дохода свыше 300 тыс. руб.). | Отчисления проводятся по всем работникам, сроки отчислений строгие. |

| Ведение бухучёта | ИП не должен вести бухгалтерский учёт. | Все юридические лица обязаны вести бухучёт и сдавать отчётность. |

| Первоначальные траты | Госпошлина за регистрацию ИП составляет всего 800 руб. Регистрация ИП не требует ни устава, ни уставного капитала, ни печати. | При открытии ИП требуется устав, уставной капитал (10 тыс. руб. минимум), госпошлина составляет 5 тыс. руб. Также требуется сделать печать и открыть расчётный счёт. |

| Чем отвечает по обязательствам | Всем имуществом, кроме того, что государство не в силах отнять, согласно законам. | Учредители ООО отвечают по обязательствам согласно доли в уставном капитале. |

| Престиж | Некоторые организации отказываются работать с ИП, т. к. считают их менее надёжными. Также у государственных предприятий есть ограничения на создание госзаказов (ИП иногда не допускаются к участию в госзакупках). | Юридическое лицо на фоне ИП выглядит солиднее и ему проще найти партнёров. |

| Патентная система налогообложения | Только ИП может выбрать в качестве системы налогообложения патентную, а она очень выгодна для малого бизнеса. | Организации патентную систему налогообложения выбрать не могут. |

| Регистрация | Зарегистрировать бизнес легче, т.к. нужно предоставить меньший пакет документов, размер госпошлины не так велик. | Только госпошлина за регистрацию ООО составляет 4 000 руб., более того, вам придется создать уставной капитал (10 000 руб. минимум). Пакет документов включает в себя Устав и другие учредительные документы, требуемые для создания бизнеса. |

| Как закрыть | ИП нельзя переоформить на другие лицо или продать. Стоимость ликвидации составляет всего 160 руб. | ООО можно и продать, и переоформить. Госпошлина для закрытия ООО составляет 800 руб. |

Итак, что же проще и выгоднее? ИП – более простая организационная форма, начинающему предпринимателю лучше начать с неё. ИП всегда можно «переделать» в ООО. Конечно, все ещё зависит и от масштабов.

Малый бизнес лучше открывать с ИП. Если же вы собираетесь сразу сделать крупное производство, тогда лучше выбрать ООО. Также многое зависит и от сферы бизнеса: для торговли алкоголем нужно выбрать ООО, для остального подойдёт ИП. Если вы собираетесь работать с НДС, то вариант с ООО предпочтителен, если без НДС, то лучше создать ИП.

Стоит ли открывать ИП в 2018 году

Чтобы понять, стоит ли открывать ИП в 2018 году, давайте рассмотрим основные изменения, которые произойдут с этой организационной формой.

Во-первых, начиная с 2018 года взносы во внебюджетные фонды забирает под своё управление Федеральная Налоговая Служба, следовательно, кардинальным изменениям подлежит методика и способ оплаты взносов во внебюджетные фонды.

Более того, есть информация, что изменится даже сама схема расчёта взносов, что предполагает некоторое их повышение. Хорошая новость для тех, кто планировал вести свою деятельности в качестве ИП с налоговым режимом ЕНВД. Действие ЕНВД продлили до 2021 года. На 2018 год изменилась декларация по этой налоговой системе.

В чем плюсы и минусы ИП и ООО относительно друг друга, вы узнаете из данного видео.

Регистрировать или не регистрировать ИП? — этот вопрос часто задают себе новички-предприниматели. И сегодня я попросила ответить на мои вопросы опытного юрисконсульта, автора блога «Авторское право» — Юлию Ведерникову.

Я открыла ИП чуть больше года назад и столкнулась с большими трудностями. И с вашего позволения, дорогие читатели, в этой статье я буду комментировать советы опытного юриста с точки зрения обычного предпринимателя, который уже прошел этот путь и набил свои шишки.

Здравствуйте, Юлия! Расскажите нам, пожалуйста, в каком случае следует открывать ИП, а в каком стоит повременить?

Добрый день, Оксана. Готова с удовольствием и самым подробным образом рассказать о регистрации ИП.

На сегодняшний день один из наиболее острых вопросов для начинающих предпринимателей – это регистрация ИП .

У многих возникают такие вопросы, как:

- Нужна ли регистрация в качестве индивидуального предпринимателя?

- Какой пакет документов необходим для регистрации ИП?

- Какие возможны риски в деятельности ИП?

Наступает новый год и всегда есть какие-нибудь изменения в законе или дополнения в кодах ОКВЭД.

Об особенностях и самой процедуре регистрации индивидуального предпринимателя (далее – ИП) я с удовольствием расскажу в данной статье.

Несомненно, регистрация в качестве ИП – это очень ответственный шаг, который говорит о вашей независимости, желании создать свой бизнес и вывести его на должный уровень, а также правильно управлять им, избегая возможных рисков.

Как только вы решили открыть свой бизнес, вам необходимо соблюсти все требования контролирующих органов.

Кто такой индивидуальный предприниматель?

Индивидуальный предприниматель – это физическое лицо, которое вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (согласно п. 1 ст. 23 ГК РФ).

Юлия, а есть ли какие-нибудь ограничения, например, по возрасту?

Да, есть и не только по возрасту. Заниматься предпринимательской деятельностью вправе граждане, достигшие 18-летия.

Порядок регистрации ИП установлен в ст. 22.1 Федерального закона от 8 августа 2001 г. № 129- ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Закон № 129-ФЗ).

ВАЖНО! ГК РФ (ст. 23 ГК РФ) разрешает абсолютно любому гражданину РФ заниматься предпринимательской деятельность, НО необходимо знать и учитывать один важный момент!

В настоящее время, согласно Указа Президента РФ от 22 февраля 1992 г. № 179, существует определенный Перечень видов продукции (работ, услуг), чья реализация запрещена.

К этому Перечню относятся драгоценные и редкоземельные металлы и изделия из них, драгоценные камни и изделия из них и т.д.

Что же такое ИП?

Согласно п. 1 ст. 2 ГК РФ деятельность ИП носит систематический характер и направлена на получение прибыли от продажи товаров, выполнения работ или оказания услуг.

- Носит систематический характер (если ваша работа или услуги повторяются более 1 раза в год).

Например, если Исполнитель выполнил работу 1 раз, то это не систематически, а если работа Исполнителя была выполнена 2 раза и более и по разным договорам, то это уже считается систематической деятельностью.

- Осуществляется на свой риск (осуществляя свою предпринимательскую деятельность, вы, как предприниматель, выступаете от своего имени, несете всю ответственность и за все возможные риски).

- Цель – получение прибыли (совершенно неважно, будет это продажа товаров или выполнение работ, или оказание услуг — вашей целью будет получение прибыли).

Пошаговая инструкция регистрации ИП

На самом деле процедура регистрации ИП довольно простая. Но необходимо придерживаться определенного алгоритма , чтобы не совершить ошибок на каком-либо этапе регистрации. Порядок государственной регистрации индивидуальных предпринимателей проводится в соответствии с Законом № 129-ФЗ.

Шаг 1. Способы регистрации ИП

Для начала вам необходимо будет пройти процедуру государственной регистрации в соответствующем органе ФНС по месту вашей прописки/проживания.

Если у вас временная прописка, то зарегистрировать ИП вы можете по адресу временной регистрации.

Регистрацию ИП можно пройти двумя способами:

1. Зарегистрировать ИП самостоятельно.

Вы сами заполняете заявление по форме Р21001 и готовите пакет документов для подачи в ФНС. Скачать и заполнить бланк вы можете на официальном сайте Федеральной налоговой службы https://www.nalog.ru/cdn/form/4162994.zip .

Сложного там ничего нет, но для начала вам необходимо будет зарегистрироваться на сайте для дальнейшей работы/регистрации на нем, затем заполнить свои персональные данные (ФИО, пол, место рождения, гражданство, паспортные данные, адрес регистрации, ИНН, код ОКВЭД, вид вашей деятельности).

Следующий шаг – оплата госпошлины. Трудностей здесь возникнуть не должно. Ниже будут представлены варианты оплаты.

Завершив процедуру регистрации, ввода персональных данных и оплату госпошлины, можно перейти к подтверждению вашей операции, нажав на кнопку «Завершить».

После завершения регистрации вам на адрес электронной почты придет письмо с информацией (куда и когда необходимо вам будет явиться в налоговую и какие документы иметь с собой).

Как правило, через 3 — 5 рабочих дней вы приходите и получаете документы о регистрации ИП.

Из плюсов – конечно, это экономия денег на услугах регистраторов и ваш опыт в подготовке предпринимательских документов.

Из минусов – если у вас нет опыта работы с ФНС, есть вероятность допустить ошибку или просто потратить много времени на изучение информации. Хотя сервисов онлайн сейчас существует множество, ошибиться довольно сложно.

Стоимость = 800 руб. госпошлина за государственную регистрацию ИП + расходы на нотариальную процедуру оформления документов от 1000 до 1500 тыс. руб.

2. Зарегистрировать ИП с помощью профессиональных регистраторов.

Вы можете воспользоваться услугами регистраторов, они вам подготовят все соответствующие регистрационные документы и также проконсультируют по вопросам налогообложения.

Согласитесь, что это большой плюс, особенно для тех, кто проходит этап регистрации впервые?!

Плюсы – сидя дома, вы можете стать ИП, а также вы сможете сэкономить свое время на изготовлении печати и открытии счёта (эту услугу могут также оказать регистраторы).

Минусы – если вы новичок, то так и не почувствуете всю процедуру регистрации ИП «на вкус» и потратите свои деньги за услуги регистраторов.

Стоимость = услуги регистраторов от 1000 до 5000 тыс. руб. + госпошлина 800 руб. + нотариальное оформление от 1000 до 1500 тыс. руб.

Мои комментарии.

Я регистрировала ИП самостоятельно. К сожалению, на тот момент не знала, что можно обратиться к регистратору, заплатить и «сидя дома» стать ИП. Избежала бы многих ошибок.

Шаг 2. Документы о регистрации

Независимо от того, каким способом регистрации вы воспользовались и, если ошибок не возникло, получаете документы о регистрации через 5 рабочих дней :

- Свидетельство о государственной регистрации (до 01.01.2017 г)

ВАЖНО! С 01.01.2017 года отменят свидетельства о госрегистрации юридических лиц и ИП.

Обновлены формы № Р50007 «Лист записи Единого государственного реестра юридических лиц» и № Р60009 «Лист записи Единого государственного реестра индивидуальных предпринимателей».

С 1 января 2017 г. только этими документами будет подтверждаться факт внесения записи в ЕГРЮЛ или ЕГРИП.

Решено отказаться от использования бланков строгой отчетности – свидетельств при формировании налоговыми органами документов в связи с госрегистрацией юридических лиц, ИП, крестьянских (фермерских) хозяйств, учетом налогоплательщиков, аккредитацией филиалов, представительств иностранных юридических лиц .

- Уведомление о постановке на учет в качестве ИП

- Выписку из ЕГРИП

- Запись информации о вас в Единый государственный реестр индивидуальных предпринимателей по форме № Р61003 (утрачивает силу с 1 января 2017 года в связи с изданием Приказа ФНС России от 12.09.2016 № ММВ-7-14/481@, утвердившего новую форму и содержание документа, подтверждающего факт внесения записи в ЕГРЮЛ и ЕГРИП).

Помните, что только юридическое лицо может иметь красивое, звучное наименование, а индивидуальный предприниматель (физическое лицо) должен именоваться по ФИО.

Вы также можете зарегистрировать ИП, как товарный знак или коммерческое обозначение, например, ресторан «Академия вкуса» и т.д.

Для процедуры регистрации товарного знака, патента необходима отдельная регистрация. Процедура регистрации патента/товарного знака – это тема другой статьи.

Мои комментарии.

Так как я живу в небольшом поселке, то для регистрации мне нужно было ехать в Феодосию или Керчь. Я выбрала Феодосию, потому что она ближе.

Приехав туда, я обратилась за помощью к стендам, на которых было показано, какие документы и как нужно заполнять. Помню, что понятно было далеко не все и мне пришлось несколько раз переписывать содержимое бланков.

Ну и очереди тоже прилагаются. Было не ясно к какому окну нужно подходить и занимать очередь, но такие же предприниматели, как я, мне подсказали. Через неделю я приехала и благополучно получила свои документы на руки.

Шаг 3. Система налогообложения

Начинающим предпринимателям советую (УСН). При такой системе налогообложения вести бухгалтерский учет весьма несложно, платится только единый налог и отчет сдается раз в год.

Для перехода на «упрощенку» в отделение налоговой службы подается заявление с просьбой о переходе на другой режим выплаты налогов, то есть на УСН, с 2017 года. Более подробно прочитать об этом можно

Выбрав систему налогообложения, у вас на руках будет Уведомление о переходе на УСН (чаще некоторые ФСН требуют 3 экземпляра).

Мои комментарии.

А вот здесь, друзья мои, читайте очень внимательно! Когда я регистрировалась, то прямого общения с инспектором не было вообще. Я приехала, сдала свои документы регистратору в окно и там же через неделю их забрала.

НИКТО И НИГДЕ не сказал мне о том, что необходимо выбрать систему налогообложения .

Причем, я специально приходила и консультировалась в нашем местом отделении налоговой, сказала инспектору, что я зарегистрировала ИП в Феодосии и спросила какие мои дальнейшие действия. На мой вопрос мне просто ответили, что один раз в год я сдаю годовой отчет и один раз в год могу заплатить налоги.

Наивная, я была абсолютно уверена, что я автоматически попадаю на упрощенную систему налогообложения!

И только через 3 месяца, получив уведомление о том, что я не сдала отчет по НДС, я узнала, что, оказывается, если вы не подаете заявление о переходе на упрощенную систему налогообложения (УСН), то вы по умолчанию попадаете на общую систему , со всеми вытекающими отсюда последствиями.

Перейти на «упрощенку» я смогла только со следующего календарного года. Это был хороший опыт, который стоил мне много нервов и денег. Причем, в аналогичную ситуацию попали очень многие предприниматели, с которыми я позже общалась.

Я понимаю, что регистрируясь как предприниматель, я беру на себя всю ответственность и в том, что я попала в такую неприятную ситуацию, есть и моя вина.

Но тем не менее, я до сих пор возмущена таким положением вещей. Почему налоговые органы могут перевести вновь зарегистрированного предпринимателя на общую систему налогообложения автоматически?

Я считаю, что при регистрации ИП должен быть предусмотрен бланк, обязательный к заполнению, в котором предприниматель сам выберет на какой системе налогообложения он будет работать.

Специально рассказала вам о своей печальной истории, чтобы вы в подобные ситуации не попадали.

ИП платит налог по УСН по ставке 6% (характерно для начинающих предпринимателей, фрилансеров, копирайтеров, программистов).

Если ваша деятельность связана с покупкой дорогого оборудования, доставкой товаров и у вас крупные расходы (характерно для фотографов, видеооператоров, крупные авторские работы), то налог по УСН будет составлять 15%.

Необходимо также учитывать ваш регион и процентную ставку, что действует непосредственно в вашем регионе.

ВАЖНО ! Необходимо знать, что если вы опоздаете со сдачей отчетности, то понесете ответственность за это нарушение :

1) Опоздание со сдачей отчётности - штраф от 5 % до 30 % (не больше) от суммы неуплаченного налога за каждый полный либо неполный месяц просрочки, но не менее 1000 руб.

2) Неуплата налога - штраф от 20 % до 40 % от суммы неуплаченного налога.

3) Задержка платежа - начисляются пени.

Определившись с системой налогообложения, РЕКОМЕНДУЮ :

- Открыть банковский счет , потому что все безналичные переводы в любом случае будут осуществляться через расчетный счет (и иные счета согласно ст. 11 НК РФ). Хотя ИП и не обязан иметь счет. Тарифы за операции с банком необходимо выбрать для себя самые подходящие.

- Сделать печать. Тоже не обязательное условие для ИП. В свою очередь, я рекомендую вам все же сделать печать, т.к. в отношениях с клиентами, при подписании договоров и необходимости выдачи бланков строгой отчетности возникает необходимость ставить печать.

Мои комментарии. Мне печать была не нужна, поэтому я ее не делала.

Шаг 4. Комплект документов

Итак, давайте сейчас посмотрим, какие документы у вас на руках:

- Заявление на регистрацию по форме Р21001 – 1 экз.;

- Квитанция об оплате госпошлины – 1 экз.;

- Копия документа, удостоверяющего личность (паспорт) – 1 экз.;

- Уведомление о переходе на УСН – 3 экз.

Шаг 5. Регистрация документов

При успешной регистрации документов, вам остается только:

- Получить коды статистики;

- Встать на учет в ПФР и ФСС в качестве работодателя (если у вас есть сотрудники, сделать это нужно в течение 30 дней с момента заключения договора с сотрудником (-ами);

- Иметь открытый расчетный счет в банке и готовую печать;

- Получить лицензию (если ваш вид деятельности лицензируемый, см. ст. 49 ГК РФ);

- Приобретение и регистрация кассового аппарата (по необходимости);

- Ведение бухгалтерского учета ИП

Ответственность за осуществление предпринимательской деятельности без государственной регистрации

Осуществление предпринимательской деятельности без государственной регистрации влечет к ответственности .

Согласно ч. 1 ст. 14.1 КоАП РФ, гражданин, который занимается предпринимательством без государственной регистрации, может быть привлечен к ответственности.

За такое деяние предусмотрен штраф в размере от 500 до 2000 руб.

Согласно УК РФ, а именно ст. 171 «Незаконное предпринимательство». Данные меры ответственности настолько серьезны, что их можно было привести полностью. Так, ст. 171 Уголовного кодекса РФ предусмотрена ответственность за:

— осуществление предпринимательской деятельности без регистрации, если это деяние причинило крупный ущерб гражданам, организациям или государству либо сопряжено с извлечением дохода в крупном размере. Данное деяние влечет наказание в виде штрафа в размере до 300 000 руб. или в размере заработной платы или иного дохода осужденного за период до двух лет либо обязательными работами на срок до 480 часов или арестом на срок до шести месяцев;

— осуществление предпринимательской деятельности без регистрации, если оно было совершено организованной группой или было сопряжено с извлечением дохода в особо крупном размере. Данное деяние влечет наказание в виде штрафа в размере от 100 000 до 500 000 руб. или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет либо принудительными работами на срок до пяти лет или лишением свободы на срок до пяти лет со штрафом в размере до 80 000 руб. или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Вот простой алгоритм действий для регистрации ИП. Сложного ничего нет. Важно пройти регистрацию шаг за шагом и внимательно оформлять документы.

Если у вас возникли вопросы или какой-нибудь вопрос, на ваш взгляд, остался не раскрытым – пишите в комментариях.

Каждому из вас желаю пройти регистрацию ИП без ошибок и сделать свой бизнес успешным!

Юлия Ведерникова, автор проекта «Блог Юлии Ведерниковой|Авторское право»

Юлия Ведерникова, автор проекта «Блог Юлии Ведерниковой|Авторское право»

Здравствуйте, дорогие читатели! Эту статью меня просили написать уже давно и сегодня я совместно с юристами ее подготовил. Говорить мы сегодня будем про законное совершение предпринимательской деятельности без оформления ИП или ООО. Если точнее, о том, как получать доход законно без оформления в качестве ИП или ООО.

Сразу стоит сказать, что согласно нормам гражданского законодательства, предпринимательская деятельность является самостоятельной деятельностью, основной целью которой всегда является систематическое получение прибыли. И в таком случае или юр. лица (ООО) является обязательной.

Но, существуют и иные способы, с помощью которых физическое лицо (вы) может получить прибыль от другого лица (либо же от организации). Становиться для этого индивидуальным предпринимателем или открывать ООО совсем не обязательно. Без регистрации предпринимательской деятельности физическим лицом могут совершаться обычные возмездные сделки – тогда как для признания физического лица индивидуальным предпринимателем необходимо осуществление им деятельности особого рода (согласно письму Минфина от 22-го сентября 2006-го года N 03-05-01-03/125). Итак, вот способы заключения сделок без оформления в качестве ИП или ООО.

Работа по договору подряда

Способ первый – физическое лицо может заключить . Например, физическое лицо (вы) по договоренности с заказчиком выполняет определенную работу и сдает ее. Заказчик принимает итоговый результат и оплачивает его. Гораздо сложнее вопрос с уплатой налогов по данному договору – здесь есть определенные нюансы.

В случае, когда заказчик – юридическое лицо, а подрядчик (вы) – физическое лицо, не являющееся индивидуальным предпринимателем, при выплате вознаграждения лицу за выполненную работу, заказчиком (организацией) должен быть исчислен, удержан и перечислен НДФЛ по ставке в 13%.

Также, когда договор подряда заключают организация-заказчик и физическое лицо, — стоит учитывать и тот факт, что необходимо уплатить еще некоторые платежи:

- Платежи на виды случаев социального страхования (сюда входят несчастные производственные случаи и случаи профессиональных заболеваний). Уплата таких платежей возможна только при заключении договора подряда (и только если они в нем указаны).

- Платежи в Пенсионный фонд и ФОМС.

Если договор подряда заключается между физическими лицами, то вы (подрядчик) должны уплатить самостоятельно за себя НДФЛ. Для этого нужно заполнить и сдать ее в налоговую.

Договор возмездного оказания услуг

Способ второй – физическим лицом может быть заключен . Гражданин может выполнить какую-либо услугу (консультационного, медицинского, правового или иного характера), а заказчик впоследствии должен оплатить эту услугу.

Отличие договора подряда от договора возмездного оказания услуг заключается в том, что результатом первого является нечто вещественное (строительные или ремонтные работы, изготовление какой-либо вещи), а к услугам по договору возмездного оказания услуг можно отнести следующее: обучение, репетиторство, консультирование и информационные услуги, услуги связи, медицинские, ветеринарные, дневной уход за детьми (няня), аудиторские услуги, туристическое обслуживание и другие.

Уплата налогов по договору возмездного оказания услуг аналогична предыдущему договору – уплата НДФЛ с вознаграждения в общем порядке. В общем порядке уплачиваются платежи в Пенсионный фонд и Фонд обязательного медицинского страхования. И аналогичные условия при самостоятельных отчислениях.

Агентский договор

Способ третий – физическим лицом (вами) может быть заключен . Агент по поручению заказчика (принципала) занимается выполнением определенных юридических и иных действий, и получает за выполненные действия соответствующее вознаграждение.

Агентский договор заключается, например, когда надо реализовать какой-либо товар, при этом, необходимо проанализировать рынок, провести рекламную компанию и тому подобное. Данный договор является более удобным, относительно договора поручения или комиссионного договора (которые мы рассмотрим ниже), так как он избавляет от заключения дополнительных договоров.

Нюансы заключения агентского договора с физическим лицом:

- Такой договор предполагает совершение не одной сделки, а, как правило, ряда сделок. Агент совершает их определенный период времени.

- Агент может действовать по данному договору в рамках одной территории.

- Такой договор может предусматривать отказ агента от заключения иных подобных соглашений.

- Агент может перекладывать свои обязанности на другое лицо (заключать так называемый субагентский договор).

Договор поручения и договор комиссии

Еще одним способом заработка для физического лица может выступать разновидность агентского договора – комиссионный договор или договор комиссии . Более подробно ознакомиться с ним и скачать можно . Комиссионером проводится заключение сделок с третьими лицами, а заказчик услуги (комитентом) выплачивает за это комиссионеру (исполнителю) денежную выплату. Этот вид договора является аналогом агентского договора. Зачастую, данный вид договора применяется для заключения сделок по купле-продажи.

К договорам такого же типа относят и . Применение данного договора возможно в случаях, когда личное участие доверителя является невозможным, предположим в силу болезни, командировки, отсутствии специальных знаний и тому подобному.

Такой договор, заключается для оказании юридической помощи, представительства в суде, таможенных органах, органах Росреестра (регистрация прав на недвижимость) и других государственных учреждениях, а также при заключении сделок от другого лица. Данный вид договора сопровождается выдачей доверенности поручителю.

В отличии от агентского договора, договор поручения имеет короткий срок, срок для выполнения доверенных юридических действий. Чтобы данная сделка была оформлена успешно – необходимо правильное оформление договора. Для избежание недопонимания необходимо согласовать все пункты договора. Договор составляется в двух экземплярах. Передача денежных средств по данному договору может сопровождаться распиской.

Вы можете осуществлять деятельность по данному договору как риэлтор, юрист или другое лицо, осуществляющее какие-либо сделки от лица вашего заказчика.

Каким образом необходимо принимать выручку по договору между двумя физическими лицами?

Если услуги являются нелицензируемыми, то можно применять следующий способ. Суть его в том, что одно физическое лицо занимается самостоятельным заключением договора и личным оказанием услуг (работ). После получения оплаты за оказанную услугу (выполненную работу) физическим лицом выдается соответствующая расписка (о том, что деньги им получены).

Если применять такой способ, стоит учитывать ряд нюансов:

- Чтобы он был успешно реализован, необходимо провести правильное составление самого договора. В любом виде договора должны быть четко прописаны все условия.

- Деньги брать в руки можно только после подписания клиентом двух экземпляров договора. Один из них должен храниться у Вас. Также клиент должен забрать расписку о том, что деньги получены. Расписка также должна быть в двух экземплярах – на всякий случай.

Для продажи товаров

Если вы осуществляете деятельность по продаже товаров, то вам также могут подойти агентский договор и договор комиссии. Еще вы также можете заключать договор купли-продажи. Но в данном случае нужно будет еще предоставить документы на товар от производителя, чтобы подтвердить его соответствие и накладную, если товаров несколько.

По завершению сделки вами также уплачивается 13% НДФЛ. В данном случае это не выгодно, потому что не на все товары большая наценка, а платить 13% от суммы сделки это много. Проще ведь заплатить ! Поэтому в данном случае лучше оформиться как ИП, если деятельность ведется и доходы есть. Тем более, продавая в розницу недорогие товары, не будете же вы заключать с каждым покупателем договор, это глупо. В основном договор купли-продажи используется для оптовых партий, для продажи оборудования, автомобилей, недвижимости, земли и других дорогостоящих объектов.

Некоторые частники работают без оформления и не платят налоги, но это до первой жалобы от клиента или конкурента.

Заключение

Таким образом, если совершаемые гражданином возмездные сделки не имеют систематический характер получения прибыли, то можно воспользоваться указанными выше видами договоров. В ином случае, если вы решили поставить вашу деятельность на поток, то, во избежание следует зарегистрироваться в качестве индивидуального предпринимателя или юридического лица.

А теперь простым языком

В общем, если вы хотите оказывать какие-либо услуги, то можете с клиентами заключать договоры, про которые мы говорили выше и получать на их основании доходы законно без оформления ИП или ООО. В основном пользуются договором подряда и договором возмездного оказания услуг, а остальные в редких случаях.

Так работают многие частники. Большинство даже НДФЛ за себя не платят, если работают с физическими лицами и живут спокойно. Но тут есть риск. Если их поймают и докажут, что они осуществляли много подобных сделок и не платили налоги, без штрафа не обойтись. Штрафы не большие, поэтому много кто так работает. Но я не рекомендую так делать, потому что можно заплатить налоги и спать спокойно.

Если у вас есть вопросы, возражения или дополнения, пиите в комментариях!